登録後、すべての物件が閲覧可能になります!

また、会員様には一般公開より先にお得な物件情報をメールで配信中!

(配信不要の方はお手数ですが、登録後にメルマガ配信解除の手続きを行ってください)

不動産利回りの正しい考えかた!リスクを抑えたちょうど良い利回りとは?

不動産投資が初めてのあなたも既に不動産を所有して運用しているあなたも、不動産の利回りは高すぎても低すぎても良くないというのをご存知でしょうか。

不動産は「利回りが高い=リスクが高い」、「利回りが低い=リスクが低い」という仕組みです。当然、利回りが高いほど収入も多くなりますが、あくまで「高い利回りを実現できたら」の話なのです。

ではちょうど良い利回りはどのくらいが目安になるか。

この記事では不動産の利回りについて、知ってそうで知らない正しい考え方を解説します。

ちょうど良い利回りの目安やリスクを抑えながら利回りを高くするコツもご紹介しますので、ぜひ最後までご覧になってみてください。

収益物件のリスクは利回りから推測できる

まず不動産ポータルサイトに表示されている利回りは、全て「表面利回り」。不動産を所有したあとの費用は考慮されていません。

つまり不動産ポータルサイトで高い利回りが表示された物件には、以下のリスクが隠されている可能性を考慮しなければならないのです。

●立地が良いため高い家賃で賃貸できるが、実はあちこち痛んでいて修繕費が高くつく物件

●入居者さえつけば周辺の物件と同じ家賃で貸せるが、実は立地が悪くて資産価値の低い物件

あなたもご存知かもしれませんが、まず不動産の利回りにはいくつか種類があります。

代表的な利回りは以下3つです。

| 表面利回り | 収益物件の運営費を考慮せずに計算した、物件価格に対する家賃収入の割合 |

| 実質利回り | 収益物件の運営費まで考慮して計算した、物件価格に対する収入の割合 |

| CCR | 不動産投資ローンの借り入れは考慮せず、自分が支出した自己資金に対する家賃収入の割合 |

聞きなれないCCRは、「純粋に自分が払ったお金に対する年間家賃収入の割合」という意味。物件の購入は不動産ローンを利用し、あくまで自分が払ったお金をどのくらい回収できるかを示す利回りになります。

どの利回りも高いに越したことはありませんが、気を付けていただきたいのが不動産ポータルサイトに表示された表面利回り。表面利回りが他の物件と比べて明らかに高い場合、リスクの高い物件という可能性があるのです。

なぜ表面利回りの高い物件はリスクも高い可能性があるのか、表面利回りの計算方法を踏まえてご説明します。

不動産の利回りが決まる仕組み

不動産の利回りは、「家賃収入と物件価格のバランス」で決まります。

●家賃収入が高くて物件価格が安い = 利回りが高い

●家賃収入が安くて物件価格が高い = 利回りが低い

上記の理屈になるのは、表面利回りの計算方法を見ればご理解いただけるでしょう。

分かりやすくご説明するため、簡単な数字を計算式に当てはめて表面利回りを計算してみましょう。

【年間の家賃収入100万円/物件価格1,000万円】

100 ÷ 1,000 = 0.1(利回り10%)

では上記の物件が「①家賃を高くできた」「②物件価格が高かった」と仮定して、利回りがどうなるか計算してみましょう。

①家賃を高くできた【年間の家賃収入200万円/物件価格1,000万円】

200 ÷ 1,000 = 0.2(利回り20%)

②物件価格が高かった【年間の家賃収入100万円/物件価格2,000万円】

200 ÷ 1,000 = 0.05(利回り5%)

高い家賃で賃貸できたとしても、物件価格が高ければ利回りは変わりません。逆に家賃が周辺の家賃相場と同じくらいなら、物件をいかに安く購入するかで利回りは変わります。

ここで考えていただきたいのが、「家賃は簡単に上げたり下げたりできない」という点。

普通、家賃というのは相場どおりでしか賃貸できません。どんなにカッコよくて最新設備が整った物件でも、周辺の家賃相場から大きく外れるケースは少ないのです。

つまり、物件価格に大きく左右されるのが不動産の利回り。不動産投資という視点で考えるなら、「良い物件を物件をいかに安く手に入れるか」が利回りを高くする方法と言えるでしょう。

表面利回りはどのくらいを目安にするのがベスト?

最初に「利回りは高すぎても低すぎても良くない」とお伝えした理由がお分かりいただけたでしょうか。

では不動産を運用した時、どのくらいの利回りがベストと考えるべきでしょうか。もし不動産投資が初めてなら、まずは「表面利回り10%くらい」を目標にしてみると良いでしょう。

理由はいくつかありますが、主な理由を2つご説明します。

全国にある不動産の平均利回りはだいたい10%くらい

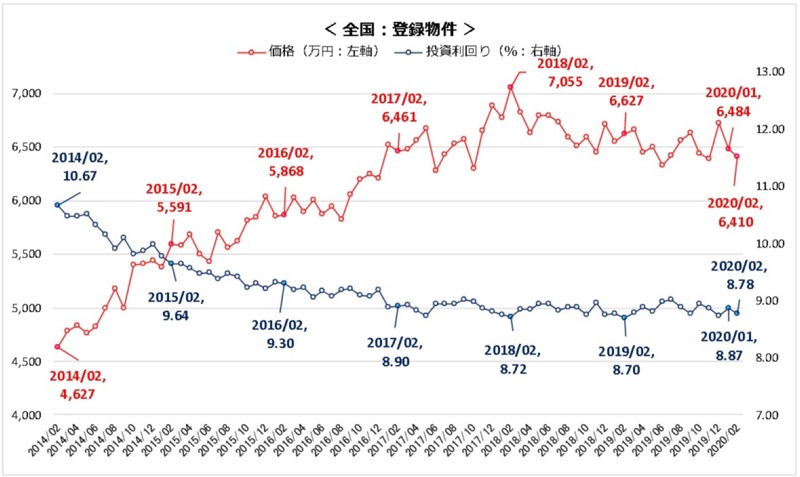

下図は「不動産投資と収益物件の情報サイト健美家(けんびや)」が全国の物件を対象に調査した、一棟アパートの物件価格と不動産利回りの推移です。

アベノミクスやオリンピック需要などもあり、2014年に物件価格と利回りが逆転しています。

ただ利回りは9%のラインをずっと推移しているのがお分かりいただけるでしょう。

画像引用:不動産投資と収益物件の情報サイト健美家(けんびや)

また不動産ポータルサイト「LIFULL HOME’S」でも掲載物件の利回り情報を公開しています。調べてみたところ、47都道府県の平均利回りは「11.3%」程度でした。

つまり収益用物件の利回りは、全国的に見てもだいたい10%くらいが相場なのです。

表面利回りは最終的に2~3割ダウンする

不動産の表面利回り10%を目安にするもう一つの理由は、表面利回りは最終的に2~3割ダウンするため。

一般的な賃貸不動産の場合、運用するのに家賃収入の2~3割ほど費用が発生します。よって利回り10%の物件なら、最終的な利回りは7~8%にダウンするのです。

数字だけ見ると大した差ではないように思えますが、「投資資金を回収する期間」に置き換えると大きな違いが生まれます。

| 表面利回り | 実質利回り | 投資資金の回収期間 |

| 10% | 7~8% | 12~14年 |

| 5% | 3.5~4% | 25~29年 |

利回り5%というのは極端な例ではなく、東京や大阪などの大都市圏では実際にそのくらいの利回りです。

ただ建物は日々劣化していきますので、だいたい15年スパンで大きめの修繕をしなければいけません。そのため、本来なら早々に投資資金を回収して将来の修繕などに備える必要があります。

それにも関わらず利回り5%の物件で30年近くかけて投資資金を回収していては、いつまで経っても利益が手元に残りません。

利回り5%といった数字はとても現実的ではなく、やはり不動産の表面利回りは最低でも10%くらいないと厳しいのです。

なお、以下記事にて不動産の運用でかかる費用や利回り10%が目安である理由などを詳しく解説しています。

併せてご参考になさってください。

>>不動産投資のランニングコスト一覧!経費の節約方法と将来の費用とは?

>>収益物件の利回りは10%が目安!諸説あっても変わらぬ相場

リスクを抑えながら不動産投資の利回りを高くするアイデア

さて、不動産投資の利回りについて解説させていただきましたが、一旦ここまでの内容をまとめてみましょう。

●利回りが高い物件はリスクも高い可能性がある

●利回りが低い物件ならリスクも低いが収益性も低くなる

●最低でも利回り10%は確保するのがベスト

簡単にまとめると「利益を確保しつつリスクを抑えられるちょうど良い利回りは10%前後」と言い換えられます。

ただ利回りは高いに越したことはありません。リスクを抑えつつ利回りを高くできるなら、それに勝る結論はないでしょう。

不動産投資で利回りを高くしながらリスクを抑えるアイデアは色々と考えられます。

●安くて良質な物件探しに注力する

●古い物件を安く購入して、自分でリノベーションした上で賃貸に出す

●ランニングコストを節約する

●敷地内に駐車場や自動販売機などを設置して賃貸以外の収入を得る

●入居者に喜ばれる設備を設置して家賃を高めに設定する

これらのアイデアは筆者が独自に考えたものではなく、実際にプロの不動産投資家が行っている方法です。

最近では古民家などの古い物件を安く手に入れ、自分でリノベーションすることで利回り30%を実現しているなんて人も多くいます。

不動産投資家は「表面利回りで10%あれば十分」という人もいれば、「実質利回りで10%ないと、不動産投資は成功と言えない」という人もいます。

ただ先述までのとおり、利回りは最低でも10%は確保したいところ。人により考えかたや見解は違いますが、やはり不動産投資において「利回り10%」は一つの基準になる数字です。

自分の経験や知識、アイデアによって目標とすべき利回りはガラリと変わります。

まずは安くて品質の高い物件を手に入れるのが、不動産投資を成功に導くためのセオリーと言えるでしょう。